Betriebsübergang durch Schenkung oder im Todesfall

Mehr erfahrenWir klären für Sie die steuerlichen Besonderheiten bei Übertragungen durch Schenkung oder im Todesfall.

Neben dem klassischen Verkauf Ihres Unternehmens können Sie es auch unentgeltlich übertragen. Das kommt zum Beispiel dann in Frage, wenn Sie es Ihren Kindern überlassen möchten. Wenn Ihr Unternehmen in der Familie bleiben soll, ist eine gute Vorbereitung Pflicht.

Werden Sie aktiv!

Sie möchten die Zukunft Ihres Unternehmens absichern? Melden Sie sich in unserer Kanzlei in Halberstadt. Telefon: 03941 55895 – 10.

In folgenden Kapiteln finden Sie Antworten auf Ihre Fragen:

Steuerliche Besonderheiten bei unentgeltlichen Übertragungen

Für die unentgeltliche Übertragung eines Unternehmens gibt es spezielle Regelungen im Einkommenssteuerrecht. So kann das betriebliche Vermögen zum Beispiel von den Eltern an die Kinder übertragen werden. Im Gegenzug erhält die ältere Generation lebenslange wiederkehrende Leistungen von den Nachfolgern.

Diese Vermögensübertragungen sind nur möglich bei:

- Betrieben, Teilbetrieben

- Mitunternehmeranteilen an Personengesellschaften

- Anteilen an einer GmbH mit mindestens 50 Prozent Anteilsbesitz und Übertragung der Geschäftsführung

Eine Übertragung gegen lebenslange wiederkehrende Leistungen ist eine gerne gewählte Methode, das Unternehmen an die nächste Generation weiterzugeben. Das Kind erhält den Chefsessel und die Eltern bekommen im Gegenzug eine lebenslange Rente. Doch Vorsicht: Versorgungsleistungen gelten nur unter bestimmten Voraussetzungen!

Versorgungsleistungen aus übertragendem Vermögen

Die Höhe der Versorgungsleistungen steht in keinem Zusammenhang mit dem Ertrag des Nachfolgers aus dem übertragenden Vermögen. Heißt: Wie viel der Übernehmer monatlich zahlt, hängt nicht davon ab, wie viel Gewinn er mit dem Unternehmen erzielt.

Laut deutschem Recht müssen die Versorgungsleistungen aus dem übertragenden Vermögen gezahlt werden. Bei der Übertragung von Betrieben, Teilbetrieben und Mitunternehmeranteilen geht die Finanzverwaltung prinzipiell davon aus, dass das übertragene Vermögen dafür ausreicht. Bei einer GmbH wird nicht der tatsächlich ausgeschüttete Gewinn berücksichtigt, sondern der ausschüttungsfähige Teil.

Steuerfolgen für den Übertragenden des Vermögens

Für den Überträger des Vermögens ergeben sich folgende steuerliche Pflichten durch die unentgeltliche Weitergabe seines Unternehmens:

- Die Übertragung des Unternehmens muss zum Zeitpunkt der Nachfolge nach dem Buchwert erfolgen.

- Die erhaltenen Versorgungsleistungen sind vom Empfänger komplett zu versteuern. Eine Besteuerung nur mit dem Ertragsanteil an Rente ist nicht möglich.

- Erhält der Übertragende eine Wohnung, gehören auch Instandhaltungskosten wie Strom, Heizung und Wasser zu den steuerpflichtigen Versorgungsleistungen.

Natürlich ist es von Fall zu Fall unterschiedlich, welche steuerlichen Besonderheiten sich durch die Unternehmensübertragung ergeben.

Steuerfolgen für den Empfänger des Vermögens

Genauso sollte auch der Empfänger des Vermögens die steuerlichen Folgen der Unternehmensübernahme kennen:

- Er muss den Buchwert des Unternehmens weiterführen. Die Aufdeckung von stillen Reserven ist ihm nicht gestattet.

- Die bisher maßgebenden Zeitpunkte für die Anschaffung und Herstellung der AfA-Höhe (Absetzung für Abnutzung) muss er fortführen.

- Der Empfänger kann alle geleisteten Versorgungszahlungen als Sonderausgaben abziehen.

Tipp von Ihrem Steuerprofi:

Das Kürzel AfA bedeutet vereinfacht gesagt, dass Sie teure Anschaffungskosten über einen längeren Zeitraum hinweg von der Steuer absetzen können.

Unternehmensübertragung - Schenkung an die nächste Generation

Solche unentgeltlichen Übertragungen sind steuerlich sehr attraktiv. Das gilt jedoch nur dann, wenn der Wert des Unternehmens nicht maßgeblich für die Höhe der wiederkehrenden Leistungen war.

Sobald sich die laufenden Leistungen nach dem Wert des Unternehmens richten, liegen laut deutschem Recht keine Versorgungsleistungen mehr vor, sondern eine entgeltliche Kaufpreisrente. Der Empfänger der Leistungen können der Übergeber selbst oder der Ehepartner sowie der Lebenspartner sein. In anderen Fällen können auch andere Familienangehörige Vermögensempfänger sein.

Beispiel für eine Unternehmensübertragung durch Schenkung

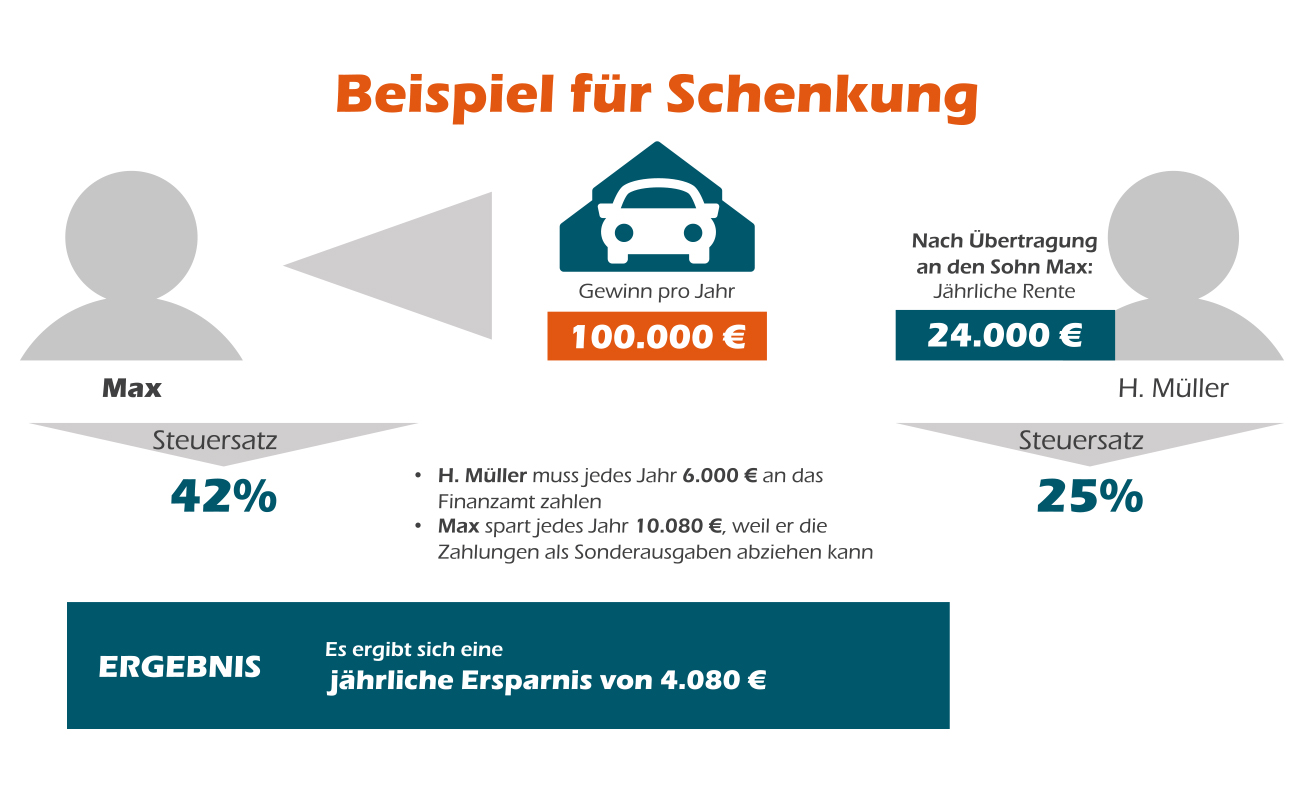

Vater Franz Becker ist Inhaber eines Handwerkerbetriebs, der als Einzelunternehmen pro Jahr einen Gewinn von etwa 100.000 Euro macht. Vater Franz möchte seinem Sohn Lukas den Betrieb übertragen. Dadurch erhält er eine lebenslange Rente von etwa 24.000 Euro pro Jahr. Der Steuersatz von Vater Franz beträgt nach der Übertragung des Handwerkerbetriebs 25 Prozent. Der Steuersatz von Sohn Lukas liegt bei 42 Prozent.

Der Sohn führt den Handwerkerbetrieb mit den Bilanzwerten seines Vaters fort. Der Vater wiederum ist verpflichtet, jedes Jahr die 24.000 Euro Rente mit einem Steuersatz von 25 Prozent zu besteuern und 6.000 Euro an das Finanzamt zu zahlen. Sein Sohn Lukas spart dadurch jedes Jahr 10.080 Euro Steuern, weil er die Zahlungen als Sonderausgabe wirkend macht.

Unter dem Strich werden 4.080 Euro pro Jahr an Steuern gespart.

Unternehmenswert muss ermittelt werden

Die unentgeltliche Übertragung des Betriebs unterliegt der Schenkungssteuer, sodass eine Ermittlung des Unternehmenswertes erfolgen muss. Sofern kein gesondertes Wertgutachten erstellt wurde, erfolgt die Unternehmensbewertung nach dem vereinfachten Ertragswertverfahren.

Tipp von Ihrem Steuerprofi:

Vereinbaren Sie im Übertragungsvertrag, wer die Steuerzahlungen zu tragen hat, wenn die Behaltensfristen nicht eingehalten werden. Üblicherweise sollte der Beschenkte die entstehenden Steuerzahlungen übernehmen.

Die Übertragung von Betriebsvermögen ist teilweise steuerfrei. Jedoch kann die Schenkungssteuer während der sogenannten Behaltensfrist von fünf Jahren entstehen, wenn der Beschenkte das Unternehmen in diesem Zeitraum verkauft oder aufgibt.

Unternehmensübertragung im Todesfall

Einen guten Plan für die Nachfolge in der Schublade zu haben, ist gut. Die Strategie ist jedoch wertlos, wenn der Unternehmer plötzlich verstirbt. Das Fehlen eines Testaments oder Erbvertrags kann den Betrieb und die Familie in den finanziellen Ruin treiben.

Lesen Sie mehr dazu im Kapitel: Im Todesfall: Absicherung für Familie und Unternehmen

Das Testament oder der Erbvertrag sollte deshalb so formuliert sein, dass der Nachfolger die Mehrheit des Unternehmens erhält. Für die übrigen Angehörigen kann ein Ausgleich vereinbart werden. Im Falle von minderjährigen Erben sollte im Nachlass festgehalten werden, wer die Vormundschaft übernimmt.

Dadurch wird verhindert, dass:

- im Falle von minderjährigen Erben ein gesetzlicher Vormund in finanzielle Entscheidungen eingreift

- unerwünschte Erben in der unmittelbaren Erbfolge auftauchen, z. B. der geschiedene Ehepartner

- Vermögenswerte unter Wert verkauft werden, wenn sich die Erben nicht einigen können

Deshalb ist es wichtig, dass Sie sich rechtzeitig um die Nachfolge Ihres Unternehmens kümmern. Auch im Todesfall gibt es wichtige Entscheidungen zu treffen, die für die Zukunft Ihres Unternehmens und Ihrer Familie wichtig sind. Ansonsten droht die Gefahr von ungewollten Erbengemeinschaften.

Beispiel für eine ungewollte Erbengemeinschaft im Todesfall:

Der Unternehmer Wilhelm Meier hat zwei Kinder und für den Todesfall nicht vorgesorgt. Bei einem Autounfall wird er so schwer verletzt, dass er wenige Tage später verstirbt. Seine minderjährigen Kinder besitzen laut Erbfolge nun den Betrieb Ihres Vaters.

Aufgrund des Alters übernimmt ein gesetzlicher Vormund die Entscheidungen. Dabei ist er gesetzlich dazu verpflichtet, im Sinne der Kinder zu handeln. Von Unternehmensführung besitzt der Vormund keine Kenntnisse. Wichtige Zukunftsfragen des Unternehmens haben bei ihm keine Priorität. Der vom Vater aufgebaute Betrieb ist auf lange Sicht führungslos und steht vor dem Aus.

Werden Sie aktiv!

Der Übergang eines Unternehmens von einem Besitzer zum Nächsten fällt nicht immer leicht. Wir helfen Ihnen!